2025年中国贷款市场发展深受“政策调控”和“监管导向”影响,形成了一套既有支持又有约束的政策框架。这一环境既为市场参与者提供了明确的发展方向,也设置了必要的风险边界。当前政策环境呈现三大特点:货币宽松基调延续、差异化监管强化,以及重点领域政策支持力度加大,共同塑造着贷款市场的运行轨迹。

![图片[1]⠂2025年中国贷款市场趋势分析报告:政策环境与监管趋势](https://cos.rongduoduo.com.cn/wp-content/uploads/2025/06/7b1a1d981020250618095900.png)

“货币宽松政策持续”:2025年贷款利率继续下调,以降低社会综合融资成本。央行通过降准、降息等货币政策工具,引导贷款市场报价利率(LPR)非对称下降,进一步支持实体经济和消费金融。这种宽松货币政策创造了充裕的市场流动性,1月新增人民币贷款达5.13万亿元,社会融资规模增量更以7.06万亿元创历史同期新高。值得注意的是,政策支持并非全面宽松,而是”定向调控”,重点引导资金流向实体经济特别是小微企业和涉农领域。2025年一季度末数据显示,银行业金融机构普惠型小微企业贷款余额达到35.3万亿元,同比增长12.5%,普惠型涉农贷款余额为13.7万亿元,较年初增加7955亿元。

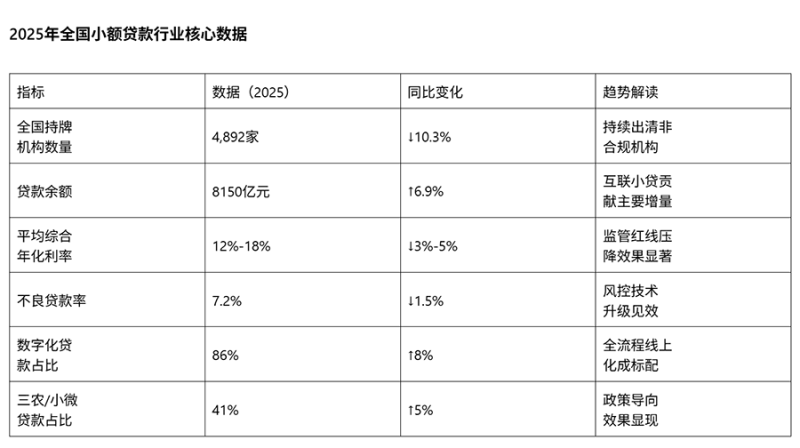

监管趋严:2025年4月,金融监管总局出台《关于加强商业银行互联网助贷业务管理提升金融服务质效的通知》(简称”助贷新规”),将于10月1日起施行。新规首次提出”名单制管理”,要求商业银行总行对平台运营机构、增信服务机构实行名单制管理,并通过官方网站、移动互联网应用程序等渠道披露名单。这一规定旨在解决部分银行风控”空心化”问题,强调”商业银行应当开展差异化的风险定价”,必须完整、准确掌握助贷平台实际收费情况。与此同时,《小额贷款公司监督管理暂行办法》正式实施,明确小贷公司业务范围和区域限制,禁止跨省经营和纯助贷业务,同时对单户贷款额度设限(消费贷款不超过20万元,生产经营贷款不超过1000万元)。这些措施促使小贷行业更加规范,但也可能增加部分借款人的贷款难度。

![图片[2]⠂2025年中国贷款市场趋势分析报告:政策环境与监管趋势](https://cos.rongduoduo.com.cn/wp-content/uploads/2025/06/7b1a1d981020250618101844.png)

重点领域政策支持:绿色金融和普惠金融成为政策新方向。2025年,多省份试点推出绿色贷款补贴计划,鼓励资金流向环保项目;同时,针对小微企业、低收入群体的普惠贷款产品覆盖率提升30%,进一步缩小融资缺口。在房地产领域,政策进一步宽松,支持”白名单”项目贷款投放,推动存量商品房盘活和保障性住房建设。不过,监管对贷款用途的规范也更加严格,明确消费贷不得用于购房、股票投资等,经营贷也不能挪用至房地产领域,否则将面临严重后果。

表:2025年贷款市场主要政策与监管措施影响分析

| 监管措施 | 出台时间 | 主要内容 | 市场影响 |

| 贷款宽松 政策 | 持续实施 | 降准、降息 引导LPR↓ | 降低融资 成本刺激 贷款需求 |

| 助贷新规 | 2025/4月/ 10月实施 | 规范助贷 业务 | 促进行业 规范 |

| 小贷公司 监管办法 | 2025年 | 设单户贷 款上限,禁 跨省经营 | 小贷行业 整合加速 |

| 绿色金融 支持政策 | 2025年多省 试点 | 绿色贷款 补贴计划 | 催生绿色贷 款产品创新 |

| 房产贷款 宽松政策 | 2025年强化 | 支持“白名单” 项目 | 改善房企 融资环境 |

监管科技(RegTech)的应用:随着数据在金融领域的重要性提升,监管机构更加重视数据隐私保护和信息安全。助贷新规要求明确费用标准并纳入合同,提升业务透明度和规范性。同时,区块链技术在贷款流程中的应用逐渐普及,通过智能合约实现贷款发放和还款过程的自动化,降低人为干预和操作失误的风险。这种”技术驱动型监管”既提高了监管效率,也为市场创新保留了空间。

2025年中国贷款市场的政策环境呈现出”松紧搭配”的特征:一方面通过货币宽松和重点领域支持政策释放市场活力,另一方面通过针对性监管措施防范风险、规范市场秩序。这种政策组合旨在引导贷款市场健康有序发展,平衡创新与稳定、效率与安全的关系。对于市场参与者而言,准确理解和适应这一政策环境,及时调整业务策略和合规框架,将是把握市场机遇的关键所在。随着助贷新规等政策在年内逐步落地,贷款市场还将经历一轮深度调整和结构优化。